ご挨拶

皆様こんにちは。

アンティークコインのショールーム、コインパレスの瀧でございます。

金価格の高騰や世界的パンデミックの発生、インフレーションの急激な進行などにより、近年、様々な種類の投資の中でも、とりわけアンティークコイン投資が注目を集めております。

弊社でも創業以来、年を追うごとに、より多くのお客様からアンティークコイン投資に関するご相談を頂戴して参りました。

特に初めてショールームにご来店される方からは、「アンティークコイン投資と、株・FX・仮想通貨・不動産など、その他の投資との違いを教えてください」といったご質問が多く、別の投資方法を一通り経験された後にアンティークコイン投資へと切り替えられるケースも目立ちます。

そこで本日のコラムでは、アンティークコイン投資と以下の9つの投資方法を比較し、これらの違いについてご紹介申し上げます。

・投資方法① 株式投資

・投資方法② 投資信託

・投資方法③ FX(外国為替証拠金取引)投資

・投資方法④ 仮想通貨投資

・投資方法⑤ 不動産投資

・投資方法⑥ ワイン投資

・投資方法⑦ 骨董品投資

・投資方法⑧ 金投資

・投資方法⑨ 預貯金

株・FX・仮想通貨・不動産などと比較し、アンティークコインに投資することにはどのようなメリット・デメリットがあるのでしょうか。

ぜひ最後までご一読くださいませ。

【目次】

アンティークコイン投資とは?

― アンティークコインとは?

― アンティークコイン投資の仕組みとは?

― アンティークコイン投資の具体的な方法

― アンティークコイン投資と金価格の推移

ペーパーアセット vs 実物資産、投資するならどっち?

― ペーパーアセットと実物資産の違い

― ペーパーアセットと実物資産への分散投資がおすすめ

株, FX, 仮想通貨, 不動産…アンティークコイン投資と違いを比較

― 投資方法① 株式投資

― 投資方法② 投資信託

― 投資方法③ FX(外国為替証拠金取引)投資

― 投資方法④ 仮想通貨投資

― 投資方法⑤ 不動産投資

― 投資方法⑥ ワイン投資

― 投資方法⑦ 骨董品投資

― 投資方法⑧ 金投資

― 投資方法⑨ 預貯金

まとめ:各投資方法の長所を活かしたポートフォリオを

アンティークコイン投資とは?

そもそもアンティークコイン投資とはどんな投資方法なのでしょうか。

この章では、これからアンティークコイン投資を始めようとしている方に向けて、その具体的な内容についてご紹介させていただきます。

アンティークコインとは?

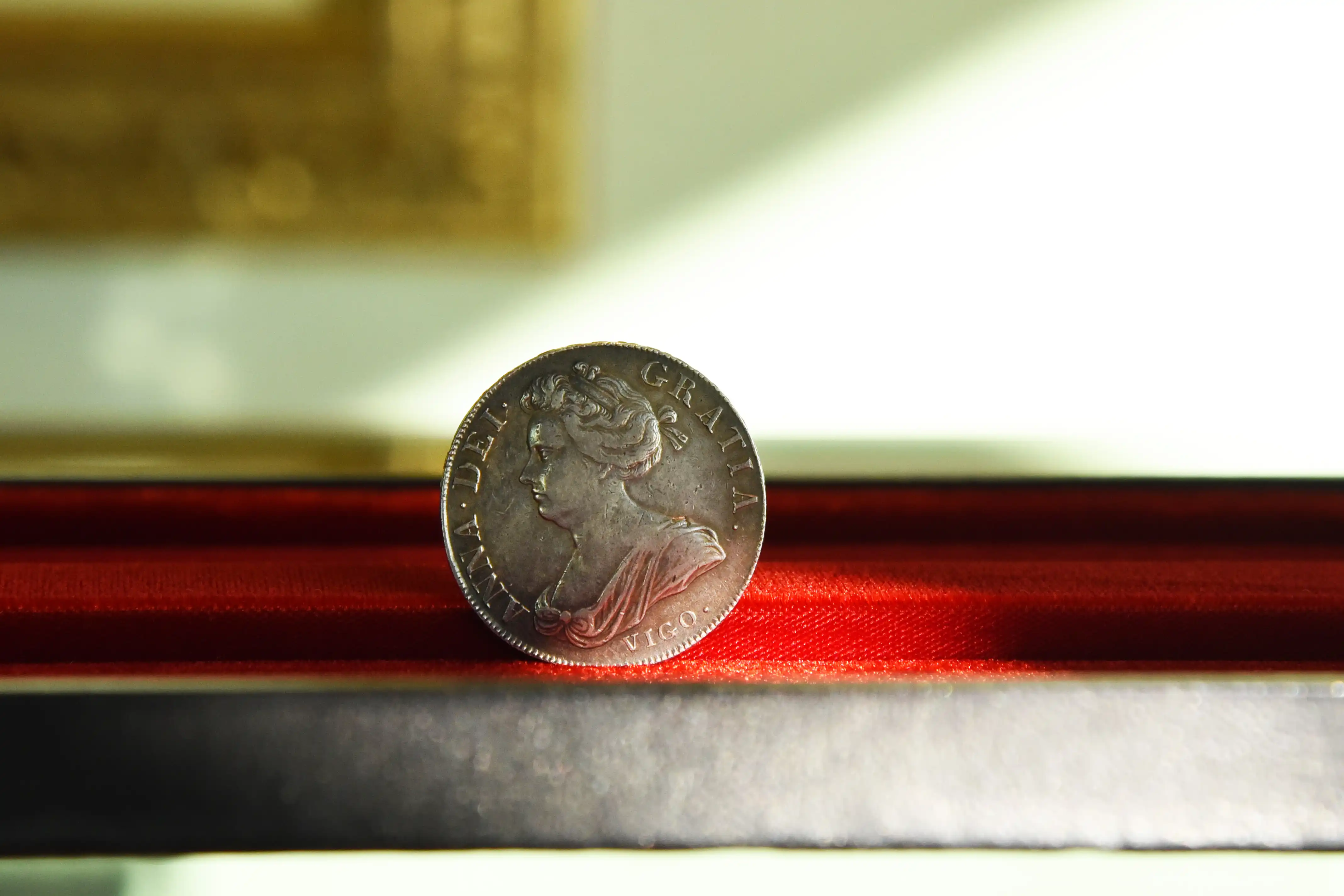

アンティークコインとは、主に100年以上前までに発行されたコインを指します。

日本では、江戸時代に発行された小判や、数百年前のヨーロッパで流通していた金貨・銀貨などが特に有名ですが、これらもアンティークコインに該当します。

例外的にイギリスの場合は、エリザベス2世が即位された1952年までに発行されたものをアンティークコインと呼ぶことが一般的ですが、言葉自体に厳密な定義があるというわけではありません。

これに対し、過去100年以内、または1952年以降、エリザベス2世の治世下のイギリスで発行されたコインはモダンコインと呼ばれ、アンティークコインよりも現存数が多く、より記念コインとしての性質を持ち合わせているなどの特徴があります。

「アンティークコイン投資」と言う場合、アンティークコインのみを対象とした投資方法を意味することが多いのですが、中にはモダンコインも含めた意味合いで使われることもあります。

アンティークコイン投資の仕組みとは?

アンティークコインとは、主に100年以上前に発行されたコインであることがわかりました。

では、そのようなコインを利用した投資とはどのようなものなのでしょうか。

アンティークコイン投資とはひとことで表すと、安く入手したコインを高く売却することによって利益を得る投資方法です。

例えば、2021年にサザビーズオークションに出品されたアメリカの「ハイ・レリーフ金貨」は、わずか20ドルの額面価値でありながらも当時なんと20億円で落札され、硬貨としては史上最高額を記録しました。

もし仮にこのコインを数年〜数十年前に低価格で入手できていれば、オークション終了と同時に数億円近くの巨額の利益を得られたかもしれません。

実際に、この金貨は2002年に759万ドル(1ドルあたり130円とすると、日本円で約10億円)で落札されていたことから、2021年までの約20年の間に大幅な値上がりを記録したことになります。

アンティークコイン投資では、このような値上がりを活用して利益を得ます。

20億円の「ハイ・レリーフ金貨」とまではいかなくとも、日本のコインショップで一般的に手に入るイギリスの「ゴチッククラウン銀貨」や、「ウナ&ライオン金貨」など、様々なタイプのコインがこれまで数倍の値上がりを記録してきました。

このように、アンティークコイン投資はプロのコインディーラーだけでなく、初めて投資をする方にとっても利益を得られるチャンスが十分にあると言えます。

アンティークコイン投資の具体的な方法

金の価格上昇とともに注目を集めているアンティークコイン投資ですが、具体的にどのようにおこなわれるのでしょうか。

アンティークコイン投資は、大きく分けて以下の5つのステップに分けられます。

ステップ1:予算を決める

ステップ2:いくら値上がりしたら売るか決める

ステップ3:アンティークコインの出口戦略を考える

ステップ4:アンティークコインを保管する

ステップ5:アンティークコインを売却する

コインを購入する際はプロのディーラーが経営するコインショップや、オンラインショップを利用することが最適です。

また、売却する際は、コインショップやオンラインショップでの委託販売システムを利用したり、国内外のオークションに出品する等の方法が一般的です。

アンティークコインといえども、素材となる貴金属自体に価値があるため、安全性の高い資産とされています。

したがって、予算を決める際は株やFX、債権といったペーパーアセットと組み合わせ、ハイリスクハイリターンのペーパーアセットを補完する資産という位置づけでポートフォリオを組むことが一般的です。

アンティークコイン投資の具体的なプロセスについては、「アンティークコイン投資のやり方とは?プロが買い方・選び方をご紹介」をご参照くださいませ。

アンティークコイン投資と金価格の推移

日本においてにわかに注目を集めているアンティークコイン投資ですが、世界的にみると収集の対象としての歴史は長く、一説によれば古代ローマでは既に「コイン収集」というジャンルが確立されていたと言われています。

14世紀ごろのヨーロッパにて興隆を見たルネサンス期以降は、美術品のコレクションの一環として特に王侯貴族の間でアンティークコインの収集が流行し、「王侯の趣味」として認知されるようになりました。

現在のアメリカやヨーロッパでは、富裕層に限らず幅広い層で投資の対象として浸透しており、美術品を取り扱うオークションハウス大手のサザビーズ・オークションやヘリテージ・オークションなども、コイン部門を併設しています。

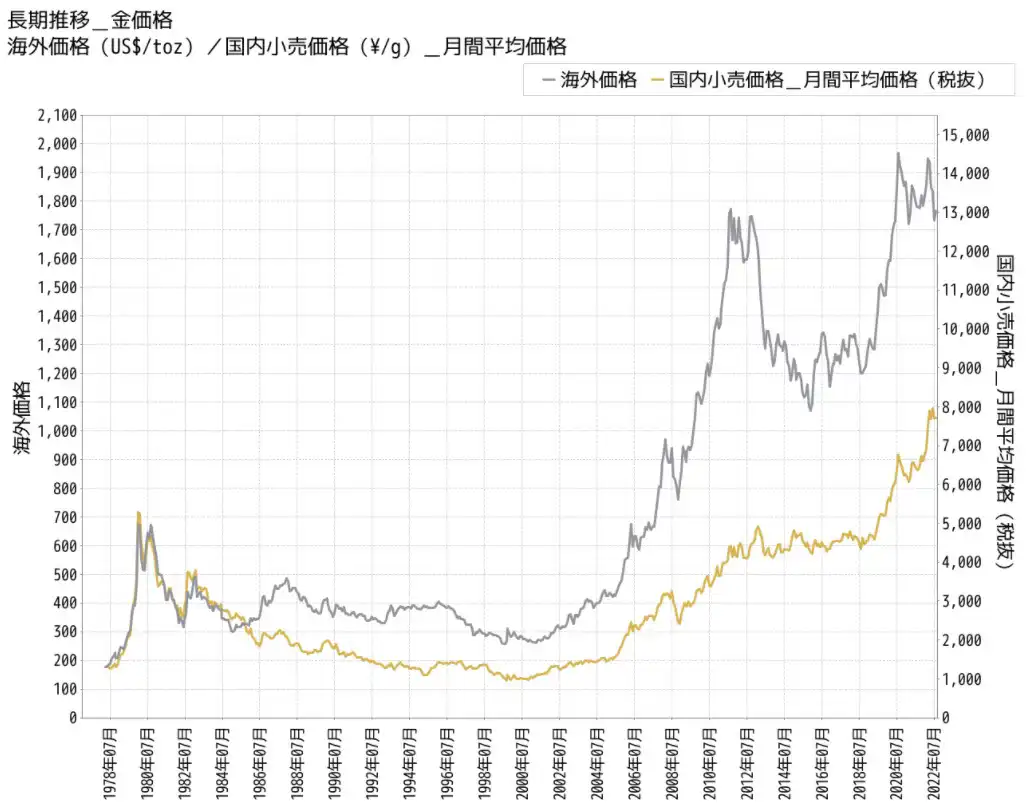

そんなアンティークコイン投資ですが、日本でも近年注目されるようになった理由のひとつとして、コインの主な素材である金価格の記録的な上昇が挙げられます。

1990年代までは1gあたりわずか1000円台以下で販売されていた金は、リーマンショックや東日本大震災以後には3000円台後半、さらに2020年に新型コロナウイルスの流行が始まってからは5000円台まで上昇しました。

さらに2022年に入ってからは、過去最高価格の8000円台を記録したことから、ここ30年間で7~8倍もの値上がりをしたと言えます。

一般的にアンティークコインであれば10~30gほど、モダンコインであれば30g~数キロほどの金が素材であるため、金の価格が上がれば上がるほど、投資の対象としてのコインへの期待もまた高まります。

金融資産(ペーパーアセット) vs 実物資産(ハードアセット)、投資するならどちら?

投資方法を個別に比較する前に、この章では金融資産(ペーパーアセット)と実物資産(ハードアセット)の違いについておさらいしてみましょう。

これらの違いを理解しておくことで、それぞれの投資方法の特徴がより把握しやすくなります。

金融資産(ペーパーアセット)と実物資産(ハードアセット)の違い

投資対象として、金融資産(ペーパーアセット)と実物資産(ハードアセット)の二種類がありますが、この二つの違いについてご説明させていただきます。

金融資産(ペーパーアセット)とは、株式や投資信託、FXなどを意味します。

つまり金や骨董品などとは異なり、現物所有ではない状態の資産です。

かつては株券も投資家が所有することが殆どでしたが、最近ではデータ上での取引が主流となっているように、いわば権利だけを保有するような状態です。

国債や社債などの債権も金融資産(ペーパーアセット)に含まれます。

金融資産(ペーパーアセット)のメリットは売り買いが簡単なこと。

デメリットは、権利元が倒産してしまうと、元本を取り戻すことが困難な点です。

ちなみにFXは外貨を購入することになるので実物資産だと思われるかもしれませんが、実際には外貨を保有しているのは業者であり、投資家の手元に外貨が残るわけではありません。

もし仮に業者が破産してしまいますと、株と同様に保有していた外貨が戻ってこない可能性もあります。

一方、実物資産(ハードアセット)とは、金や不動産、美術品などのように物的に所有する資産のことを指します。

当然、アンティークコインも実物資産に含まれます。

実物資産の大きなメリットは、経済危機や紛争などの非常事態においても、投資対象そのものの価値が消滅する可能性が限りなく低いことにあります。

このような観点から、特に富裕層の間では、世界的な恐慌や大戦など想定外の事象を予見し、ペーパーアセットよりも実物資産の方が安全だとする見方が浸透しつつあるようです。

金融資産(ペーパーアセット)と実物資産(ハードアセット)への分散投資がおすすめ

金融資産(ペーパーアセット)と実物資産(ハードアセット)、どちらに投資するのがより賢明でしょうか。

結論から申し上げますと、どの投資先に相談しても、資産は金融資産(ペーパーアセット)と実物資産(ハードアセット)の両方に分散投資することを勧められることでしょう。

高リスクでありながらリターン率も高い「株やFX」。また、安定的ではありながらも値上がり率が穏やかな「コインや金」と、双方を保有しておくことで、より安心安全なポートフォリオを形成することが可能です。

私達は金融資産はプロでしか勝てない(得をしない)と考えますので、価格の変動に一喜一憂することの少ない、実物資産を持つことが心穏やかに過ごせるものと思います。

中でも金は限りある資源であるとともに、宝飾品や工業用製品としても利便性の高い貴金属であることから、一定の資産を金で保有することはぜひ視野に入れておきたいものだと思います。

なお資産を金で保有する際に、記憶しておくべきことがあります。

それは、500gや1kgといった金塊で保有するのではなく、30gや40gの金貨を数多く所有することがより賢明であると言えます。

人生において、不測の事態に備えて準備を怠らないことは重要なことです。

あってはならないことですが、もし仮に戦争が勃発したときのことを考えてみてください。

第二次世界大戦下においては、都会で暮らす人々が高価な衣服や宝飾品を田舎に持ち込み、いくばくかの食料と交換したものでした。

今後、もし同じようなことが起こった場合、物々交換の際には、お釣りなど貰えないかもしれません。

500gの金塊と大根や人参、米といった食料を交換したとしても、お釣りをもらうことはまず不可能と言えます。

そのような場合に備えて、逆に小額のコインを多く保持していれば、いつでもコイン一枚と食料品の交換が可能となります。

あと忘れてはならないポイントとして、地金と最も異なる金貨銀貨の利点があります。

こちらについては、是非ショールームでお話させていただきたいと思います。

株, FX, 仮想通貨, 不動産…アンティークコイン投資と違いを比較

ペーパーアセット・実物資産の違いをおさらいしたところで、早速、アンティークコインによる投資と以下の9つの投資方法を比較してみましょう。

・投資方法① 株式投資

・投資方法② 投資信託

・投資方法③ FX(外国為替証拠金取引)投資

・投資方法④ 仮想通貨投資

・投資方法⑤ 不動産投資

・投資方法⑥ ワイン投資

・投資方法⑦ 骨董品投資

・投資方法⑧ 金投資

・投資方法⑨ 預貯金

それぞれのメリット、デメリット、またアンティークコイン投資との違いについて、次の章にて詳しくご紹介させていただきます。

投資方法① 株式投資

様々な投資方法の中でも、特に人気の高いものが株式投資です。

株式投資はペーパーアセットに含まれます。

日本証券業協会が2021年に実施した調査によりますと、20歳以上の男女のうち「株式を現在保有している」と答えた人は13.3%にのぼりました。

特に50代~70代にかけての男性の保有率が高く、70代後半の男性については約2人に1人が「株式を現在保有している」または「以前保有していた」と回答しています。

株式投資のメリットとデメリットは、以下の通りです。

<株式投資のメリット>

1.透明性を最大の特徴とする

株式は株式市場に上場し、公開することで売買が行えるシステムです。

株価は、ネットや新聞などで簡単に確認することができますので、販売元から不正な価格を提示されるリスクが殆どありません。

また、企業は株式を上場する際に、会社の規模や経営状態、信用度など様々なチェックを受ける必要があります。

これらの理由から、株式投資は投資に安全性を求める日本人に最も適した手法であると言えます。

2.購入しやすい

近年、インターネットの普及により、手軽に株式売買がおこなわれるようになりました。

あらかじめ証券会社に口座を開く必要はありますが、一度開設しますと、あとはパソコンからでもスマホからでも気が向いた時に株式を購入することができるなど、とても手軽です。

3.信用取引(レバレッジ取引)という選択がある

株式には信用取引(レバレッジ取引)という選択があります。

株式や現金を委託保証金として担保にすれば、その約3.3倍の金額までの売買が可能となります。

もちろんこの方法は、リターンも大きい代わりにリスクも増大します。

<株式投資のデメリット>

1.必ず結果に繋がるわけでは無い

実際に株式のみで資産を形成するとなりますと、なかなか難しいというところが本音ではないでしょうか。

弊社のお客様の中にも、「長年株をやってきたけれど、どうしても利益が出ないので、アンティークコイン投資にチェンジしたい」とおっしゃる方が少なくありませんでした。

2.初心者には難しい

株式投資を行っている上級者は、利益を上げるための様々な手法を熟知しており、市場の動向を察知する直感力を持ち合わせている人が多いようです。

ある企業が画期的な商品を発明したというニュースを耳にして、初心者が株を買おうとしても時すでに遅し。

上級者は、市場でそのニュースが明らかになる前に予測して行動しているのです。

3.デイトレードは拘束時間が長い

デイトレーダーであれば、株にかかわるニュースをチェックしたり、売買のタイミングを見計らったりと、四六時中、世の中の動きを注視する必要があります。

アンティークコイン投資との比較では?

株式で利益を得ようとするのは、じつは至難の業。

投資の神様として知られているウォーレン・バフェット氏ですら、約5兆円もの赤字を抱えたというニュースが2022年度の世界経済界を騒然とさせたほどでした。

経済の神様と呼ばれるような人物でも株の値動きを読み違えることがあるのですから、ましてや初心者が株で安定した利益を得ることは容易ではありません。

一方、初心者でも利益を出しやすいのがアンティークコイン投資です。

基本的には株式のように様々な用語を覚えたり、数字やグラフとにらめっこする必要は全くありません。

プロセスも「買う・持つ・売る」と至ってシンプル。ただ、コイン売却のタイミングのみは、じっくりと時間をかけることを必要とします。

投資方法② 投資信託

投資信託とは、複数の投資家から集めた資金を、有価証券や金融商品に投資し、そこから得た利益を投資家に分配する仕組みのことです。

万が一のリスクに備えて、投資家の資産を管理する信託銀行と運用の指示をする運用会社によって運営されています。

なお、同じように顧客から資金を集めて運用する金融商品としてのファンドがあります。

広くは投資信託もファンドに含まれるのですが、厳密には投資信託とファンドは異なるものです。

<投資信託のメリット>

1.運用をプロに任せることができる

投資家は資金を提示するのみで、実際の運用はファンドマネージャーとよばれるプロの投資家が行います。

そのため投資家は、投資先やその経営状態、売買のタイミングなどを気にかける必要はほとんどありません。

また経済や金融に関する知識を持ったプロによる運用なので、初心者が運用するよりは利益が生じやすくなると考えられます。

また、個人では購入することが困難な海外の株式や債券に投資することも可能です。

2.小口での投資が可能

株式投資の場合、単位株を購入するためには、それなりの資金が必要となりますが、投資信託の場合は、商品によっては、数千円からという小口での投資も可能です。

そのため気軽に始められることもメリットであると言えます。

3.行政により管理されている

投資信託は、「投資信託及び投資法人に関する法律」に基づき、委託業者により運用されています。

投資信託は、行政が管理する金融商品のみを扱うことになっており、法律に基づいて運営されているため、他のファンドに比べて安心感があると言えるでしょう。

<投資信託のデメリット>

1.費用がかかる

例えば、販売買い付け手数料やファンドの管理費用など、投資のプロに運用してもらうための諸費用が発生します。

2.元本保証がない

投資信託は、銀行預金などとは違って元本保証がないため、購入時よりも値下がりして売却した場合、元本を割り込むことがあります。

そのため運用方法によっては損をしてしまう可能性があるのです。

アンティークコイン投資との比較では?

プロのファンドマネージャーが、顧客に代わって運用をしてくれたり、小口から投資を始められるなど、投資初心者には、取り組みやすい条件がそろっているかに見える投資信託ですが、何かと手数料がかかるのが辛いところ。

手数料を差し引いてもプラスが出るような運用をしてもらわないと、投資家は儲けることができません。

新型コロナウィルスによるパンデミックのように全世界が混乱に陥った場合、どれほど敏腕なファンドマネージャーといえども、利益を出し続けることは困難ではないでしょうか。

実際に、2020年に起こったパンデミックの影響で、保有していた投資信託が元本割れを起こし、泣く泣く売却せざるを得なかったという投資家も多くいたようです。

このように、赤字になったときに手数料がかさむことが最大のデメリットです。

その点、コイン投資なら、資産としてのコインを手元に所有しているため、万が一世界恐慌などが起ったとしても、無価値となることは考えられません。

しかも、ただコインを保有しているだけなら手数料も一切不要です。

こうした点からもコインによる投資は、不況下においても有利であると言えるのです。

投資方法③ FX(外国為替証拠金取引)投資

FXとは、ドルやユーロなどの外国通貨を交換・販売し、その差を利益とする投資方法です。

例えば1アメリカドルを100円で買って、110円で売れば、その差額10円が純利益となります。

FXでしっかりと稼ぐためにはレバレッジをかける必要があり、実質の投資金額の何倍ものお金を動かすことになります。

<FX投資のメリット>

1.高いレバレッジをかけられる

資金が少額でもレバレッジをかけることにより、高いリターンを得ることができる可能性があります。

例えば、10万円を元手にしていても、日本国内であれば最大25倍のレバレッジを利用し、250万円分もの外国通貨に交換できるというシステムです。

また、海外であれば1000倍近くのレバレッジをかけられるケースもあります。

しかし、当然のことながらリターンが高いということは、リスクも高いということです。

レバレッジをかけ過ぎたあげく、予算以上の損失が発生する場合もあります。

<FX投資のデメリット>

1.レバレッジによるリスクが高い

これはメリットでありデメリットでもあると言えます。

仮に10万円の元手でも、25倍のレバレッジを掛けた状態で相場が下がった場合、最大250万円もの損失が出ることになります。

FXでは高いレバレッジが掛けられる分、利益も損失も高額になるリスクがあります。

2.24時間相場が動く

株式の取引が原則9時〜15時までなのに比べて、FXの場合はそれよりずっと長い24時間取り引きが可能です。

いつでも取り引きができるのはメリットともなり得るのですが、逆に保有している為替の変動を継続的にチェックしなければなりせん。

特に為替の値動きは予想が難しく、時に大きく値が動くこともあり、なかなか気が抜けません。

3.暴落の恐れがある

政治的な事件や戦争、テロ、天災といった突発的な事象の間接的な影響を受けて持っている通貨が暴落してしまう可能性がないとは言えません。

その場合、ロスカットと言って自動的に決済が行われたり、予約の取り消しが遂行されるシステムがあります。

その際に、為替レートが大幅に下降した場合でも問答無用で決済されてしまいます。

実際に2億3,100万%のインフレが発生した2000年代初頭のジンバブエでは、自国通貨の「ジンバブエ・ドル」が暴落し、現在では通貨としての価値はほとんど無きに等しいものとなりました。

アンティークコイン投資との比較では?

資産保全という面からは、コイン投資に軍配が上がると思います。

レバレッジに頼りすぎるFX投資は、まさにハイリスクハイリターン以外の何物でもなく、もはやギャンブルに近いと言っても過言ではありません。

しかも外国通貨の為替が取引の対象となっているので、世界規模でのニュースにも神経を配らねばなりません。

急激な為替変動により、1分ごとに、自分の資金が万単位で消えていくのを冷静に損切りできるかどうか、そんな精神力が試されるのもFX投資なのです。

同じ通貨を材料としながらも、FXとアンティークコイン投資は対極的な存在です。

長期的にみれば、着実に値上がりをしていくアンティークコインのほうがより確実であると言えます。

投資方法④ 仮想通貨投資

仮想通貨とはインターネット上のみで取り引きされる通貨のことを指します。通常の通貨との大きな違いは、まず紙幣や貨幣のような実物資産ではなく、電子データとしての通貨であることを特徴とする点です。

もう一つの特徴としては、中央銀行を介さず、特定の国家の後ろ盾もないという点が挙げられます。

仮想通貨の代表格ビットコインをはじめ、現在においては数万種の存在が確認されています。

仮想通貨をめぐる新しい動きや、ビットコインの価格の乱高下、そして、流出を防ぐための技術の確立など、仮想通貨のメリットは依然として未知数であり、未だ発展途上の通貨であると言えます。

安心して多額の資産を保有するには、まだ不安定な要因が多く見受けられるように思われます。

<仮想通貨のメリット>

1.新しい通貨であること

これは正直申し上げまして、メリットでありデメリットでもあります。

仮想通貨はまだ新しい投資方法であるため、これまでの動向を観察する限りにおいては、初期の頃に仮想通貨を用いて投資を始め、最も注目を集めていた時期に売却した投資家のみが大きな利益を得たことと思われます。

これらの意味から、仮想通貨による投資は冒険性に満ちた投資手法であると言えるのかもしれません。

しかし、価値が不安定であり、絶対的な意味における価値変動を見極めるのは至難の業でしかありません。

2.ポテンシャルが高い

仮想通貨には、背景としての国家という概念がないので、国際的に人気が高まった場合、ビジネスシーンを大幅に変貌させる可能性があります。例えば、日本から外国へ送金する場合は、通常なら手数料がかかりますが、仮想通貨なら手数料はほぼかからないと言われています。

また、為替変動による利益の差額を気にする必要がなく、データのみのやりとりなので、送金も現金とは比較にならないくらい迅速に行えます。

<仮想通貨のデメリット>

1.ハイリスクな部分が多い

仮想通貨は、特定の国家が発行する通貨ではないため、市場価値が変動によって暴落した場合でもそれを抑止する手立てがありません。

一例を挙げますと、株であれば値動きが極端な場合は、ストップ高やストップ安といった安全策が講じられますが、仮想通貨による取引においてはそういったシステムは存在しません。

2.安全性に疑問

仮想通貨はデータにすぎないために、万が一それが消失してしまっても、基本的には取り戻す手段がありません。

また非常に懸念される事項として、ハッキングが挙げられます。

2014年に起きたマウントゴックスにおける45億ドルものビットコインの消失事件は、未だ全容が解明されていません。また2018年の580億円という多額の仮想通貨NEMが流出した事件も記憶に新しいところです。

アンティークコイン投資との比較では?

新しい投資方法には期待感がありますし、いち早く取り入れて成功する人がいるのも事実です。

ただし、世界と比べて日本国内では未だ仮想通貨での支払いを可能とする店舗もそう多くはありません。

今後の普及率は未だ不透明であると言えます。

また過去において、仮想通貨全体が急激に値上がりした時期があったことも確かですし、複数の関連企業が倒産する程の大暴落を記録したこともありました。

さらにセキュリティの問題も懸念事項の一つでしょう。

たとえセキュリティが進化しても、ハッキング技術もそれに追随してくるため、その攻防がいたちごっことなる可能性は否定できません。

これらの理由から、仮想通貨は投資先としては、先行き不透明であると言わざるを得ないでしょう。

これに対してアンティークコインは、ヨーロッパなどにおいても古くから投資対象として受け継がれてきた歴史があります。

しかも、値動きは極めて堅調であり、特に希少性の高いコインについては、価格暴落の可能性はほとんど無きものに近いと言えます。

加えて、盗難防止などの観点からも、世界中のネット空間において狙われている仮想通貨と比較した場合、金庫で保管されている実物資産としてのアンティークコインの安全性のほうが極めて高いことは間違いありません。

投資方法⑤ 不動産投資

マンションやアパートといった不動産が対象となる不動産投資は、家賃収入のように定期的な収入が見込めるインカムゲインと、購入価格より高く売ることで得られるキャピタルゲインの両方が期待できる充実した投資方法です。

実物資産による投資の中でも、日本においては不動産投資が最もポピュラーな投資方法とされています。

ただし近年の傾向を見ますと、少子高齢化などによる間接的な土地価格上昇の停滞が見られ、家賃収入からなるインカムゲインが不動産投資の主流となりつつあります。

<不動産投資のメリット>

1.リスクが比較的小規模であること

不動産投資は、定期的に収入としての賃料が入ってくるほか、所有する土地の価格がゼロになることはないため、他の投資と比較して低リスクであるとされています。

しかし、最近では都市部においても入居率の低下が問題となるなど、不動産に関するリスクが高まっていることは事実です。

2.購入時にローンが組めること

低金利時代の恩恵を受け、不動産物件購入のためのローンも今や低金利です。

元手の数倍の物件を購入できることはメリットと言えるかもしれません。

また、物件購入後は賃貸料としての家賃収入が見込めるため、ローン返済等に資金を充当させることも可能となります。

<不動産投資のデメリット>

1.コストがかかる

まず不動産を購入するのにまとまったお金が必要となります。

マンションの一棟買いなら何億、何十億と資金が必要ですし、ワンルームだけを買う場合でも少なくとも数百万円はかかります。

これらの他に修繕費や管理費、また入居者募集の広告費といった費用が発生します。

またローンを組んで購入した物件に空室が出た場合、本来の資金計画を大幅に変更させなければならないこともあります。

2.すぐに売却できない

都市部の人気エリアであれば、即座に売却することも可能かもしれませんが、不動産売買の後退が顕著な昨今において、地方物件の売却が危機的な状況に追い込まれるケースも多く見られます。

しかも株などとは異なり、物件の成約に至るまでや、最終的な収入を得るまでにはさらに時間がかかります。

3.災害などのリスク

自然災害の頻発が危惧される現代の日本では、地震による家屋の倒壊、また浸水といった被害も想定されるため、不動産による投資をより困難なものにしていることも事実です。

アンティークコイン投資との比較では?

今後一層の少子化が予測される日本社会ですが、すでに地方では空き家問題が深刻化しており、不動産価値の低下はあれど、以前のような土地価格の上昇は期待できなくなりつつあります。

たとえインカムゲインを期待しても、修繕費や空室、家賃滞納など、不動産投資の背後には多くのデメリットが存在します。

また、老後の生活資金の捻出のために、多額のローンを組んで購入したアパートの運用を始めたものの、近隣に同じような賃貸アパートが増加した場合、家賃の値下げ競争が活発となった結果、ローンの返済計画が大きく狂ったという賃貸オーナーも存在します。

不動産投資は、実際のところ、非常に運用が難しい投資であるといえるでしょう。

余りつつある不動産物件と比較して、アンティークコインは、時代を経るごとに希少性を高めていく実物資産としての価値を併せ持ちます。

どちらがより高い価格上昇を実現するかは明白です。

また、家賃の督促や、入居者との交渉など様々な問題に対応しなければならない不動産経営に対し、アンティークコインは、買ったその日から良好な価格推移を期待することができます。

コインの保管方法にのみ気を遣っていれば、基本的にあとは何もしなくていいのです。

投資方法⑥ ワイン投資

世界には多彩な性格を持つ投資方法が存在しますが、ワインによる投資もその一つといえるのではないでしょうか。

日本では人気度が低いのですが、ヨーロッパにおいては極めて歴史的な投資法として古くから知られています。

実際にワインの本場フランスでは、銀行融資の際に保有するワインの資産価値が担保として認められるのみでなく、相続税がかからないといった優遇措置まで取られているとのことです。

ワイン投資は、金や食料品と同じように商品(コモディティー)に分類されますが、その他の商品と相違する点が一つあります。

それは、同質のワインを再生することが基本的に不可能であるということです。

例えば、同じ銘柄であっても製造年によって出来栄えが異なるため、良質なワインほど高値で取り引きされる傾向があります。

しかも、ワインは飲料として消費される商材なので、消費されるほどに数が減っていきます。

このようにして稀少価値を上げていくことが、ワインによる投資の最大の特徴です。

そしてこの特徴は、コイン投資のそれと類似しているところがあります。

<ワイン投資のメリット>

1.投資自体には手間がかからない

コインと同じく、ワインも購入後は、熟成期間を経てひたすら価格上昇を期待するのみですから、株や為替のように日々刻々と変動する値動きを気にする必要はありません。

2.実物資産である

アンティークコインと同じく実物資産であるワインは、物価上昇に対する効果的な対策として有利であると言えるでしょう。

また、会社が倒産するとただの紙切れになってしまう株券と異なり、保有しているワインの価値がゼロになることはありません。

最悪の場合、所有者自らが消費するという最終手段も考えられます。

<ワイン投資のデメリット>

1.ワインに対する知識が必要

世界各地で生産されているワイン。

味も産地も作り手も多岐にわたります。

年度が異なるだけで、ワインの価値が大きく異なりますから、それらの知識を網羅する必要があり、初心者には、将来どのワインが価格上昇を遂げるであろうかという見極めが困難なことでしょう。

2.保存が難しい

メリットの箇所で、投資自体には手間がかからないと書きましたが、ワインそのものの保管はこの投資法による成功を左右するうえで極めて重要な要素のひとつです。

温度や湿度に対する細心の注意を怠りますと、ワインそのものの基本的価値を損ねてしまうことに繋がります。

最悪の場合、消費不可能なほどに劣化してしまう危険性もあり、高価なワインを投資用にと考えられる場合、ワインセラーといった専用の保管設備が必要となります。

さらに地震も心配の種。

ガラスビンを容器とするワインは、大地震遭遇時の被害は言うに及ばず、災害に備えて持ち出すことも極めて困難です。

それに加えて日本は高温多湿であり、しかも地震大国ですから、ワイン投資に適した風土とは言えません。

アンティークコイン投資との比較では?

まず購入時に、ワインに関する基本的知識が必要になる点や、自分で海外と取り引きする場合は、語学力も必要となります。

さらに購入後にはワインの管理に手間がかかり、何より地震大国の日本で大量の高級ワインを保管することは高リスクであるといえるかもしれません。

アンティークコインの場合は、スラブケースで保管されているため、万が一地震の衝撃を受けた場合にも安心です。

持ち出す時もカバンやポケットに入れるだけですみます。

同じ実物資産でも、保管と持ち出し時の容易さに関しましては、断然コインに軍配が上がります。

投資方法⑦ 骨董品投資

絵画や陶磁器、茶道具、刀剣といった骨董品は昔から人気の高い実物資産です。

バブルの頃には、ゴッホやルノアール、ピカソなど教科書に載っているような有名作家の絵画が日本企業によって収集され、注目を集めました。

最近は草間彌生さんや、村上隆さんといった日本人アーティストの作品が海外でも高い評価を受けています。

ところでバブルの頃に日本人が買いあさった絵画は、その後どのような運命を辿ったのでしょうか。

実は、バブル崩壊後、静かに海外によって買い戻されていたようです。

しかも、それら大半の絵画は、入手時の半額以下の価格で売りさばかれていたとのことです。これがバブルの夢の後の悲しい結末です。

<骨董品投資のメリット>

1.当たれば大きい

十数年前に10万円〜20万円だった奈良美智さんや村上隆さんの作品に今や1000万円を超える値段がついているというのですから、当たると大きいのが骨董品投資の醍醐味と言えるでしょう。

2.骨董品そのものを楽しむことができる

壁に絵画を掛けたり、廊下に陶磁器を飾ったりして、生活空間を彩って楽しむことができるのは、骨董品投資ならではの楽しみです。

もしも、先行投資して買った作家が日の目を見ることがなく投資としては失敗だったとしても、気に入って購入した作品であれば、手元にあるだけで満足できるかもしれません。

<骨董品投資のデメリット>

1.保管が難しい

絵画なら保管する上で、18〜20度かつ、湿度50〜60%の環境を保つ必要があります。

カビは厳禁、また紫外線で劣化してしまうので、日の光が入る環境を避けるなど、保管には配慮が必要です。

貸し金庫を借りるとしても何十号もある絵画の大作等、大きな骨董品の場合は、預け入れることが困難です。

絵画に適した湿度・温度管理ができるよう自宅を美術館やギャラリーのように改装するという方法もありますが、なかなか厳しい条件です。

刀剣の場合も、保管に手間がかかります。

刀の場合は酸化してさびてしまうことがあるので、それを防ぐために半年に一度の頻度で油をひく必要があります。

また研ぎを行う場合は、専門の研ぎ師に依頼する必要があり、それなりの費用が発生します。

ロレックスなどのアンティーク時計の場合も同様に、機械の性能を維持するために約3年ごとのオーバーホールが必要となります。

2.地震など災害の心配がある

陶磁器や彫刻など、地震の被害によって破損の恐れがある物品は、地震多発国家である日本においては極めて保管が難しいという面があります。

実際に、東日本大震災の折には、それまでに収集した陶磁器コレクションの大半を破損してしまったというお客様がいらっしゃいました。

絵画や掛け軸の場合は、火災にも気をつけなければなりません。

最近は、台風や水害も増えてきており、これらのリスクから作品を守らなければならないのは、なかなか大変なことです。

3.骨董品を見抜く目が必要

立派な作品との出会いがコレクションの質を左右する骨董品投資ですが、星の数ほど存在するアーティストの中から将来、注目を集める可能性のあるアーティストを選択するのは至難の業であると言えるでしょう。

また掛け軸などは、贋作が巷に溢れており、その中でも精巧なものの真贋はプロでも見極めが難しいほどであると言われています。

4.値上がりに時間がかかる

あまり良くない物の例えではありますが、作家が亡くなると作品の値段が跳ね上がるという通説を耳にされたことはないでしょうか。

制作者の不在によって希少価値が上がるということがその理由であると思われますが、骨董品投資の場合はそれほど長期的な展望を念頭に置く必要があるということなのでしょう。

もちろん、購入した作品が値上がりするかどうかは、作品そのものの芸術的価値によることは言うまでもありません。

アンティークコイン投資との比較では?

アンティークコイン投資とは、コインの美しさそのものを楽しむことのできる実物資産であり、骨董品投資とは近い関係にあると言えます。

しかし、コインと比較しますと圧倒的に骨董品のほうが数も種類も豊富であり、その中から値上がりするであろう逸品を選択することは、まさに砂浜から金塊を掘り出すようなものです。

また、骨董品の真贋を見極める力を養う必要もあり、真の骨董品愛好家のみが楽しめる投資という位置づけでしょう。

アンティークコインにも、様々な国家の多彩なコインが存在しますが、投資目的で見ますと、価格上昇を見込むことのできるコインとなりますと的が絞りやすく、購入対象を選択するのにさほど苦労はないことと思われます。

保管し易さ、そしてなによりも持ち運びに優れているという点でもコインに軍配が上がります。

投資方法⑧ 金投資

「有事の金」という言葉が存在しますが、金は長い間、保全に優れた資産として世界的にも信頼を集め続けてきました。

一口に金投資と言いましても、オーソドックスな金地金の保有から、月々小口で購入することのできる積み立て方式、投資信託、地金型金貨等、様々な方法が用意されています。

まず、金ETFや投資信託は、基本的に株と同じように証券化された架空の金を用いた取り引きのみを指し、そのほとんどは実物資産としての金との交換を意味するものではありません。

つまり、金そのものを購入するのではなく、権利のみを購入することになります。

取り引きが容易であることは大変魅力的ではありますが、急騰や下落など値動きが急激に変化する可能性があり、投資判断が極めて難しい投資方法にあると言えます。

また金の売買においては、売却金額が特定の額を超えますと所有者の氏名等、個人情報の申告が必須とされています。

これらのことから、高額の金を届け出なく売却することは違法ということになります。

<金投資のメリット>

1.多彩な投資方法がある

金地金や金積立、投資信託、地金型金貨、先物取引と、様々な投資方法があります。

自分の目的や資金にあった投資を選択することができます。

しかし、中には注意を要する投資法もありますので対策が必要です。

2.小口からでも購入可能

金地金はその日の金価格により値段が決定されます。

例えばその日の金価格が1グラムが5000円としますと、1kgですと500万円という計算になります。

小さな5グラム程の金であれば25000円で購入できます。

このほかにも毎月決まった金額の金のみを購入する積立て方式や小口の投資信託などもあり、少額からの投資ということで人気を集めています。

3.現物の金そのものに価値がある

これは金地金や地金型金貨に限定されますが、金そのものの価値が消失することは決してありません。

株であれば、企業が倒産しますと株券そのものが紙切れ同然となることもありますが、金はそのもの自体に価値があるため昔から安全資産であると言われてきました。

<金投資のデメリット>

1.相場価格を見極めるが難しい

金価格が世界情勢に敏感に反応する性質を持ち合わせていることから、金の値動きを見極めることは非常に難しいと言えます。

特に、テロや戦争といった突発的な事象にも反応しやすいために専門家でも見極めが難しいのです。

2.金地金の保管や積立てで、コストがかかることも

金地金の場合は、保管の心配があります。

自宅の金庫で保管する場合は盗難リスクに備える必要があり、また一般の貸金庫などを借りるとしても手数料がかかります。

また、金積立の場合、手数料がやや割高に設定されており、保有している間、継続的に手数料を支払う必要があります。

金ETFや投資信託における手数料は若干低めに設定されていますが、金そのものと交換できないケースがほとんどです。

3.持ち出しリスク

金は各種貴金属の中でも特に高重量を特徴とするものです。

そのため、災害などが発生した場合、大量に持ち出すことが極めて困難です。

100キログラムもの金の延べ棒を保有されている方のお話を伺ったことがありますが、万が一の際に、それらの金を運搬することの難しさを力説されていました。

アンティークコイン投資との比較では?

金投資とアンティークコイン投資は、同じ金を用いた手法ではありますが、実に全く異なる投資方法であると言えます。

地金型コインの価格は金価格を元に算出されるものですが、アンティークコインには希少性と人気という付加価値がありますので、地金には決して見られない価格の高騰が見込めます。

金地金の保管コストや持ち出しリスクと比較しても、スラブと呼ばれている小型のプラスチックケースに封入されているアンティークコインのほうがより持ち運びに優れていると言えます。

投資方法⑨ 銀行預金・現金

面白いデータをご紹介させていただきます。

2022年に日本銀行が発表した日本、アメリカ、ヨーロッパの一般家庭における金融資産の構成内容が発表されています。

資産に対する銀行預金・現金の割合

・日本……………54.3%

・ヨーロッパ……34.5%

・アメリカ………13.7%

いかに日本人が預貯金を重要視しているかが一目瞭然です。

一方アメリカでは、現金や預金の保有率は低いのですが、クレジットカード大国であり、現金を所持していなくても不自由のない生活環境が整備されているという側面があります。

資産に対する保険・年金等の割合

・上記いずれの国と地域においても保険・年金等に関しては、総資産のうち約30%前後。

資産に対する株式の割合

・日本………………10.2%

・ヨーロッパ………19.5%

・アメリカ…………39.8%

日本が貯蓄・現金重視型であることに対し、アメリカは投資重視型、またヨーロッパはその中間型であると言えるでしょう。

なぜ日本人はこれほど、現金や預貯金を好むのでしょうか。

その最大の理由として、基本的に投資に対して消極的であること、銀行を信頼していること、また、これまで円高であったこと等が挙げられます。

しかし、バブル崩壊後は、多くの銀行や証券会社が倒産を余儀なくされました。

そして最近まで、世界中から優良通貨としての信用を勝ち得てきた円ですが、2022年現在、その信頼が揺らぎつつあります。

実際に、2022年の年明け以降、記録的な円安が頻発し、「アメリカの物価上昇率を考慮すると、”実質で50年超ぶりの円安”」と報じるメディアもあったほどでした。

資産もバランスが重要であると言えます。あらゆるリスクに備えて資産の投資先を分散しておくことが未来を明るくします。

<預貯金・現金のメリット>

1.額面より減ることは基本的にない

株や投資信託では、売り買いのタイミングによっては、元本を割り込むこともあります。

一方、預貯金の場合は、わずかであっても利息が付与されますし、現金がそのまま元本を割り込むことはありません。

しかし、預金は万が一、お金を預けている銀行が破綻してしまった場合、一定の条件のもとで1000万円までの預金しか保護されないことになっています。

1000万円以上の金額を預けている場合は、金融機関の運営状況によっては、払い戻しされなかったり、減額されてしまう可能性も無きにしも非ずです。

2.銀行に預けておけばひとまず安全

資産保全という目的のためのみであれば、銀行にお金を預けておけば、盗難に遭う恐れも無く、安心であると言えます。

<預貯金・現金のデメリット>

1.低金利時の預貯金は資産が増えない

日本国内の銀行においては、相変わらず低金利が続いています。

たとえば今や定期預金でも0.002%、普通預金にいたっては0.001%(2022年11月時点)などという超低金利。

こうした数字からわかることは、仮に銀行に預金しても、ただ預けているという安心感のみで利息が増える楽しみといったものは全く感じられません。

やはり資産は、ただ寝かしておくのではなく、適切な投資をして増やすべきであるということがわかります。

2.経済のインフレ下により価値が目減りする

これは大変気づきにくいことですが、重要なポイントです。

ここ数年来、日本では物価がゆるやかに上昇しており、インフレ経済へと転換しつつあります。

インフレになっても、預貯金の額面そのものが減ることはありませんが、物価が上昇した分、相対的に預金の価値は下がることになります。

たとえば、100円で買えたリンゴが200円に値上がりした場合、これまで1000円で10個買えたリンゴが、1000円で5個しか買えなくなるということです。

つまりインフレが進行すると、同じ金額を所有していたとしても、実質的なその財産価値は低下していることになります。

これは、可視化されにくい現象ですが、決して見逃してはならない重要点だと思います。

バブル崩壊後の25年間、日本ではデフレが続いていましたから、預金金利が低くとも大きな問題にはなりませんでしたが、この先、インフレが進みますと預貯金は有効な資産保全策とは言えなくなること必至です。

アンティークコイン投資との比較では?

現金を自宅で保管している場合は、やはり盗難が一番のリスクとなります。

最近は、海外のプロの窃盗集団が一般住宅を狙うケースが増えているようです。

ちょっと散歩やゴミ出しに行っている間に、現金を抜き取られることもあるため油断は禁物です。

また、紙を原材料とする紙幣は、火災や、最近増えている台風による水害にも弱いという欠点があります。

一方、銀行預金のほうは、安全性という面から見ると心強いのですが、銀行の破綻や、とりわけネット銀行の場合はハッキングリスクといった心配もあります。

銀行預金も現金も資産保全という面からみた場合、インフレ時に現金で所有している時点で、実質的に資産が目減りすることが一番大きな問題です。

一方アンティークコインは、多少の相場の変動は見られるものの、これまで全体として堅調な値上がりを続けてきました。

インフレ対策としても、アンティークコインは資産保全に有効な手段なのです。

まとめ:各投資方法の長所を活かしたポートフォリオを

アンティークコイン投資の方法や、他の投資方法との違いをご紹介させていただきました。

アンティークコイン投資のさらに詳しい内容は、「【プロが解説】アンティークコイン投資のメリット・デメリット」をご参照くださいませ。

弊社コインパレスでは、アンティークコインの売買のみでなく、お客様の資産運用に関するポートフォリオ作成等のご相談も随時承っております。

神戸に位置する弊社の会員制ショールームでは、歴史的なアンティークコインの現物をご覧頂くことも可能ですので、どうぞお気軽にお申し付けくださいませ。

https://www.jsda.or.jp/shiryoshitsu/toukei/data/20211228150914.html

・田中貴金属工業「金価格推移」:

https://gold.tanaka.co.jp/commodity/souba/d-gold.php

・日本経済新聞「バフェット氏の米バークシャー、最終赤字5兆円 4~6月」:

https://www.nikkei.com/article/DGXZQOGN063QW0W2A800C2000000/

・e-GOV「投資信託及び投資法人に関する法律」:

https://elaws.e-gov.go.jp/document?lawid=326AC0100000198_20220901_501AC0000000071

・日本銀行「資金循環の日米欧比較」:

https://www.boj.or.jp/statistics/sj/sjhiq.pdf